Las fusiones y adquisiciones bancarias en Europa han cobrado impulso en los últimos meses, pero las valoraciones extremadamente bajas han provocado una discusión entre compradores y vendedores sobre el precio.

Motivado por Reguladores, a saber Aficionado a los bancos Fusión para impulsar la rentabilidad y, a través de precios de acciones bancarias históricamente baratos, los prestamistas están tomando medidas para crecer mediante adquisiciones. España CaixaBank SA Planes para Tomar el control Mirar Bankia SA, Mientras que Italia Intesa Sanpaolo SpA Adquirido Federación de Bancos Italianos S.A.L..

Pero es uno de los acuerdos bancarios potenciales más grandes del año. – Banco Bilbao Vizcaya Argentaria SA apuesta por la captura de un competidor mediano Banco de Sabadell SA – Caída sostenida después de que BBVA se alejara del precio. La mudanza de Crédit Agricole SA, con sede en Francia, ha sido atendida por Credito Valtellinese SpA La resistencia como prestamista y accionistas italianos quieren más dinero.

Precio bajo para reservar

Debido a los valores «muy bajos» de «precio contable» de los bancos en Italia y en toda Europa, «todo el mundo mira» Tom Kinmonth, estratega de renta fija de ABN Amro, dijo en una entrevista. Dijo que bancos como Crédit Agricole, que ya están en Italia, quieren aprovechar las calificaciones más bajas para expandir su negocio.

«Depende más del precio si puedes tener las oportunidades ahora y aprovechar la franquicia existente», dijo.

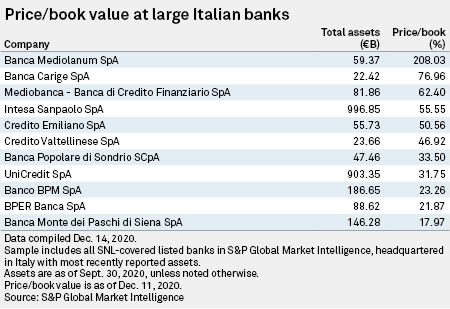

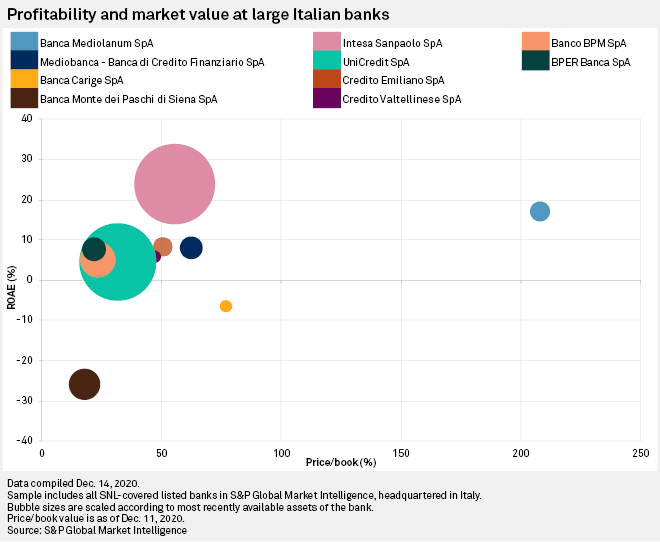

El valor de precio a libros compara el valor de mercado de la empresa con su valor en libros. Según los datos de S&P Global Market Intelligence, todos los principales bancos italianos cotizan por debajo de su valor contable, excepto Banca Mediolanum SpA, cuyo precio contable era del 208,03% al 11 de diciembre. Obtuvo un 55,55%, mientras que UniCredit SpA obtuvo un 31,75%.

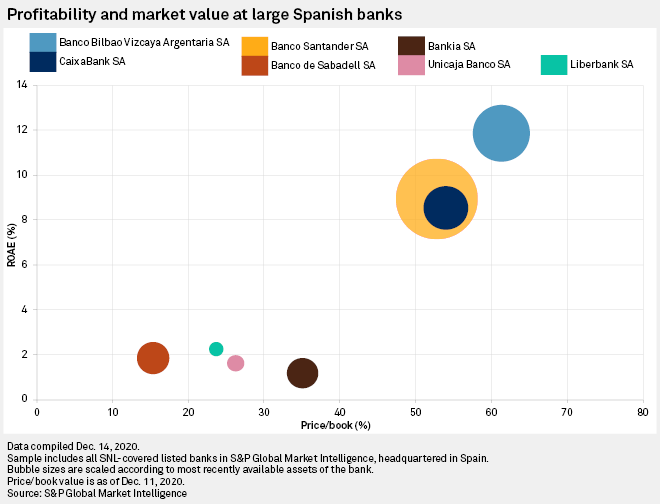

Todos los principales bancos españoles cotizan por debajo del valor contable. El banco más grande del país por activos, Banco Santander SA, tenía una relación precio-valor contable de 52,79% el 11 de diciembre, mientras que el segundo banco más grande del país, BBVA, tenía un 61,32%. El de Sabadell fue del 15,33%.

Al final del tercer trimestre, el rendimiento de UniCredit sobre el capital promedio – Una medida importante de rentabilidad – Fue del 4,48%, mientras que Intesa del 23,94% y Creval del 5,75%. En España, la rentabilidad sobre activos (ROAE) de BBVA, Santander y Sabadell fue del 11,86%, 8,94% y 1,85%, respectivamente.

«Molesto» por el precio

BBVA y Sabadell cancelaron negociaciones de fusión el 27 de noviembre Después de que no lograron ponerse de acuerdo sobre un precio, menos de dos semanas después de que se anunciaran las conversaciones. BBVA Se informó que Sabadell estaba valorado en 2.500 millones de euros, lo que coincide en gran medida con su valor de mercado actual, pero la dirección de Sabadell consideró que la oferta era demasiado baja dado su valor contable de 12.700 millones de euros. El economista mencionado.

Hosking Partners LLB, accionista de Crival, escribió a … CEO de Creval Luigi Lovaglio y el prestamista Un grupo de directores El 11 de diciembre, dijo que la oferta de Crédit Agricole por € 737 millones “no cumple con nuestra visión de valor razonable y no refleja una prima de control adecuada”. Crédit Agricole ofrece pagar 10,50 € por acción en Creval, una prima del 21,4% sobre el último precio spot del 20 de noviembre.

Jerome Legras, jefe de investigación de Axiom Alternative Investments, dijo en una entrevista que los bancos objetivo podrían estar molestos por las tasas sugeridas, pero las valoraciones bajas brindan información a los compradores.

Dijo: «No es solo una coincidencia que desde la crisis hayamos presenciado más fusiones y adquisiciones que en años anteriores». «Los precios de las acciones son lo que son. Cuando ofreces un bono del 20%, es divertido para los accionistas, incluso si tienen la impresión de que, a la larga, el valor del sector bancario se ha matado».

Dijo que todo el sector bancario está experimentando una dinámica similar.

«No es solo un banco», dijo. «Es difícil decir que Sabadell o Creval valen más que eso porque si es así, ¿cuál es el valor de los demás?»

‘Expectativas irrealistas

Crival se negó a comentar. Una portavoz de Crédit Agricole Italia dijo que el precio de oferta era un 50% más alto que el promedio de seis meses antes del 21 de febrero de 2020 y antes del brote de COVID-19 en Europa.

Hosking también dijo que el valor contable tangible de Creval aumentó a alrededor de 1.800 millones de euros teniendo en cuenta los créditos fiscales desequilibrados y que el «capital extra» de la empresa podría en la práctica superar los 500 millones de euros.

Pero el banco de inversión Equita dijo en un informe de investigación que los accionistas de Creval «difícilmente se beneficiarán del excedente de capital del banco debido al posible deterioro de la calidad de los activos después de que finalice el período de congelación».

Los bancos italianos, como la mayoría de los prestamistas europeos, han otorgado licencias de préstamos a empresas e individuos que luchan por pagar en medio de la pandemia, y existe la preocupación de que los bancos los carguen con un aumento de los préstamos incobrables cuando se detenga el retraso.

Los analistas de Equita han dicho que ver el valor contable tangible de 1x como un «punto de apoyo» de la oferta es «poco realista», ya que los bancos han cotizado a menos de 1x desde la crisis financiera de 2008 y actualmente cotizan a un precio medio hasta un valor contable tangible de 0,40x. . La oferta de Creval se estima en 0,43 veces el valor contable tangible, a pesar de la «débil rentabilidad» del banco italiano, con una rentabilidad estimada sobre el patrimonio tangible del 2,6% para 2021 en comparación con un promedio del 4,2% para el sector.

Dadas las tasas más bajas, bancos como BBVA no estarán dispuestos a pagar más de lo necesario por un competidor más pequeño como Sabadell, ya que pueden expandirse naturalmente en el mercado nacional español sin incurrir en los costos de incorporar a otro prestamista menos rentable, dijo Kinmonth.

“Fueron muy inteligentes al respecto y pensaron que no era un buen precio [with Sabadell] Así que nos relajamos un poco «.

«Erudito en viajes incurable. Pensador. Nerd zombi certificado. Pionero de la televisión extrema. Explorador general. Webaholic».